Mikrokredit für Gründer: Vorteile und Nachteile

Erfahrungsgemäß stellt die Finanzierung einen der schwierigsten Aspekte bei der Existenzgründung dar: In vielen Fällen scheitert die Existenzgründung an einer mangelnden Planung, sodass bei fehlenden Umsätzen sehr schnell die Handlungsmöglichkeiten schwinden, mit zum Teil bedrohlichen Ausmaßen. Oftmals erfordert die Existenzgründung aber auch Anfangsinvestitionen, um den Geschäftsbetrieb voranbringen zu können. Das Problem hierbei ist, dass Existenzgründern, die nicht genügend Eigenkapital aufbringen können, der Zugang zum Kapitalmarkt oft verwehrt wird. Eine restriktive Kreditvergabe ist nicht zuletzt das Resultat der Finanz- und Schuldenkrise der letzten Jahre. Wer einen Bankkredit oder ein Darlehen erlangen möchte, muss mit einem professionellen Businessplan und einer tragfähigen Geschäftsidee punkten. Mit dem hier vorgestellten Mikrokredit jedoch ergibt sich für Existenzgründer eine neue attraktive Chance, das eigene Geschäft mit finanzieller Unterstützung voranzubringen.

Was Existenzgründer in diesem Beitrag über den Mikrokredit als Finanzierungsoption erfahren

In diesem Beitrag erfahren Existenzgründer alles, was sie für die Beantragung eines Mikrokredites wissen müssen. Neben Erläuterungen zum Konzept werden vor allem die Voraussetzungen und die Zielgruppe dargelegt. Eine kompakte Übersicht zeigt, welche Dokumente für die Beantragung nötig sind. Auch hinsichtlich der Konditionen können sich Interessenten hier einen Orientierung schaffenden Überblick einholen, der neue Handlungsoptionen für die Finanzierung der Existenzgründung bereithält.

Was ist eine Mikrofinanzierung?

Wenn eine klassische Bankfinanzierung für einen Existenzgründer nicht infrage kommen, kann eine Mikrofinanzierung eine Möglichkeit sein, die unternehmerischen Aktivitäten zu finanzieren. Die Kredite mit kleinem bis sehr kleinem Volumen können bei erfolgreicher Rückzahlung auf bis zu 20.000 Euro erhöht werden. Den Antrag müssen Unternehmer bei einem akkreditierten Mikrofinanzinstitut stellen. Diese Finanzinstitute betreuen und beraten die Kunden persönlich und sprechen gegenüber der GLS Bank eine Empfehlung für die Kreditvergabe aus. Gegenüber der GLS Bank sind die Kredite über einen speziellen Mikrokreditfonds abgesichert, den der Bund extra dafür eingerichtet hat. Der effektive Zinssatz ist bundesweit einheitlich und die Konditionen sind fix. Welche Sicherheiten die Mikrofinanzierer von ihren Kunden verlangen, bleibt ihnen überlassen. Fällt der Kredit aus, bekommen die Mikrofinanzinstitute vom Mikrokreditfonds ihr Geld zurück. In der Anfangszeit zwischen 2005 und 2009 wurde ein Kreditvolumen von über drei Millionen Euro an circa 500 Kreditnehmer ausgezahlt. Das macht im Durchschnitt eine Kreditsumme von 6.000 Euro. Die Ausfallquote lag lediglich bei drei Prozent. Aufgrund dieses Erfolges bekam das Projekt richtig Schwung.

Das Bundesministerium für Arbeit und Soziales hat in Zusammenarbeit mit dem Bundesministerium für Wirtschaft und Technologie Ende 2009 den Mikrokreditfonds Deutschland als Garantiefonds geschaffen. Das Volumen belief sich auch 100 Millionen Euro, die zu 60 Prozent vom Europäischen Sozialfonds herstammten. Der Europäische Sozialfonds ist ebenfalls sehr stark in diesem Bereich engagiert. Der Mikrokreditfonds soll bundesweit ein flächendeckendes Angebot an Mikrokrediten schaffen.

Warum eigentlich ‚mikro‘?

Untersuchungen zeigen, dass pro Mikrokredit in etwa 1,5 Arbeitsplätze erhalten respektive geschaffen werden können. Im Gegensatz zu klassischen Finanzierungsformen handelt es sich bei diesem Kredit um Instrument, mit dem individuelles Engagement besonders gefördert wird. Das neuartige Konzept der Mikrofinanzierung setzt langfristig auf den Aufbau von Vertrauen als notwendige Grundlage. Daher werden die Kredite ausschließlich in einem so genannten Stufenverfahren erteilt: Im ersten Schritt können maximal 10.000 Euro als Kredit gewährt werden, in der zweiten Stufe bis zu 15.000 Euro und Stufe 3 sieht einen Maximalbetrag von 20.000 Euro vor. Eine Erstfinanzierung in Höhe von 20.000 Euro ist also nicht möglich. Vielmehr sollen Unternehmer langfristig gefördert werden und so beweisen können, dass ihre Geschäftsidee am Markt gebraucht wird.

Die Vorteile eines Mikrokredits

Mikrokredite sind schnell, zielorientiert und flexibel einsetzbar. Das alternative Finanzinstrument ergänzt die vorhandene Kreditlandschaft. Einen Mikrokredit können Gründer auch parallel zu einem bestehenden Bankkredit beantragen, um beispielsweise eine bestehende Finanzierungslücke zu schließen.

- Sie stellen einen alternativen Zugang zu Kapital dar.

- Sie sind ein individuelles Finanzierungsinstrument für Existenzgründungen und bereits bestehende Unternehmen.

- Der Mensch steht im Mittelpunkt der Finanzierung. Die Entscheidung für die Kreditvergabe orientiert sich nicht nur an bisherigen Unternehmenszahlen, dem Eigenkapital oder der Schufa-Auskunft.

- Mikrofinanzierungen können Gründer auch für Gründungen im Nebenerwerb beantragen.

- Keine Branche ist ausgeschlossen.

- Die Bearbeitung ist schnell, kostenfrei und unbürokratisch.

- Die Auszahlung der Kreditsumme geht sehr schnell.

- Die Kooperationspartner, die die Mikrokredite deutschlandweit vergeben, stehen den Unternehmern auch begleitend als Betreuer und Berater zur Seite.

- Eine Ko-Finanzierung mit Banken ist möglich.

- Mikrofinanzinstitute geben Hilfestellung, wenn es zu Schwierigkeiten während der Kreditlaufzeit kommt.

- Kostenfreie Sondertilgungen oder Kapitalablösung sind jederzeit möglich.

- Bei erfolgreicher Abwicklung und Rückzahlung können Unternehmer diesen Kredit regelmäßig in Anspruch nehmen.

Nachteile der Mikrofinanzierungen

Die Rahmenbedingungen können bei manchen Unternehmen Schwierigkeiten hervorrufen. Die Kreditlaufzeit ist auf drei Jahre begrenzt. Die Kreditsumme beträgt maximal 20.000 Euro. Das ergibt eine monatliche Rate von etwa 630 Euro, die für manche Unternehmen einfach zu hoch ist.

- Die ständige Rückkopplung an den Mikrofinanzierer verursacht dem Kreditnehmer Mehraufwand.

- Unseriöse Anbieter versuchen noch andere Produkte zu verkaufen, wie beispielsweise Versicherungen.

Übersicht: Welche Unterlagen sind für den Mikrokreditantrag nötig?

- ein aktueller Schufa-Auszug (gemäß Paragraf 34 BDSG)

- Anmeldung beim Finanzamt respektive Gewerbeanmeldung

- Kopie des Personalausweises

- Bankkarte oder eines Kopie eines Kontoauszuges

- aktuelle betriebswirtschaftliche Auswertung (BWA) sowie vom Dezember/Jahresabschluss des Vorjahres

Bei der BWA handelt es sich um ein bedeutsames Instrument, um die finanzielle Situation eines Unternehmens einschätzen zu können. Sie basiert auf Daten, die der stets aktuell zu haltenden Finanzbuchhaltung entnommen werden können. Sowohl die Leitung eines Unternehmens als auch Außenstehende können sich schnell einen Überblick über die Kostenstruktur sowie die Erlössituation verschaffen, um die Wirtschaftlichkeit und Rentabilität zahlenbasiert nachvollziehen zu können.

Die Vergabekriterien: Wer kann einen Mikrokredit bekommen?

Der Mikrokredit stellt ein Angebot des Mikrokreditfonds Deutschland dar. Von zentraler Wichtigkeit ist es, dass ausschließlich unternehmerische Tätigkeiten gefördert werden. Daher muss im Zuge des Kreditantrages immer ein spezifischer unternehmerischer Verwendungszweck angegeben werden. Wie bereits dargelegt, wird der Kredit in 3 Stufen mit maximalen Obergrenzen vergeben. Sofern der Erstkredite über einen Zeitraum von 6 Monaten ohne Ausfälle getilgt wird, kann einen weiteren Kredit der Stufe 2 beantragt werden. Insgesamt darf das Kreditvolumen 20.000 Euro nicht überschreiten. Da mehrere Mikrofinanzinstitute teilnehmen, können Interessenten sich direkt an den eigenen ‚Favoriten‘ wenden. Da ein Erstgespräch sowie weitere Beratungstermine sinnvoll und nötig sind, sollte auf örtliche Nähe bei der Auswahl geachtet werden. Die Fachberatung mit betriebswirtschaftlichen Ansatzpunkten ist neben der finanziellen Hilfe ein weiterer Mehrwert besonders für unerfahrene Existenzgründer.

Für welche Ziele ist dieser Kredit besonders gedacht?

In erster Linie richten sich Mikrokredite an kleine und junge Unternehmen, die auf ‚traditionellem‘ Wege bei Banken keine Kredite erhalten. Die Richtlinien sehen es vor, dass vor allem auch Frauen oder Menschen mit Migrationshintergrund gefördert werden. Solange es sich um ein unternehmerisches Anliegen handelt, wird keine Personengruppe ausgeschlossen. Bei der Kreditvergabe sollen besonders Betriebe berücksichtigt werden, die jetzt schon ausbilden oder dies in naher Zukunft tun wollen.

Zu welchen Konditionen kann der Mikrokredit in Anspruch genommen werden?

Derzeit beträgt der Zinssatz 9,9 % zuzüglich einer Abschlussgebühr in Höhe von 100 Euro pro Kredit. Die Tilgung bzw. die sich daraus ergebende finanzielle Belastung kann den persönlichen Möglichkeiten angepasst werden, sodass Handlungsspielräume und unternehmerische Flexibilität gewahrt werden. Ein Rechenbeispiel zur Einschätzung: Bei einem Mikrokredit über 6.000 Euro mit einer Laufzeit von 3 Jahren werden die Monatsraten unter 200 Euro liegen. Die Laufzeit eines Mikrokredites kann bis zu 4 Jahre betragen. Sie wird möglichst individuell an die unternehmerischen Möglichkeiten angepasst. In der Regel sind kleine Bürgschaften oder Referenzen erforderlich. Die Praktiken (auch was die fachliche Beratung angeht) können von Institut zu Institut abweichen, die Konditionen allerdings sind einheitlich geregelt.

Dauer der Bewilligung und Bezug mehrerer Kredite

Grundsätzlich ist es nicht möglich, mehrere Mikrokredite bei unterschiedlichen Instituten zu beantragen. Es gilt: Jeder laufende Mikrokredit muss vorher abgelöst werden. Bei ein und demselben Institut kann nach monatelanger Tilgung ohne Zwischenfälle ein Nachfolgekredit gewährt werden. Sofern alle hier dargelegten Unterlagen postalisch eingereicht werden und komplett sowie stimmig sind, sollte die Kreditprüfung mit einer Ab- oder Zusage in der Regel binnen 5 Werktagen erfolgen. Somit ist die Bearbeitungszeit also deutlich schneller als bei den klassischen Hausbanken, was eine wünschenswerte unternehmerische Dynamik bzw. schnelles Handeln ermöglicht (etwa wenn eine einmalige Investitionschance ergriffen werden kann).

Neue Finanzierungshilfen für Existenzgründer: Fazit und Handlungsempfehlungen zum Mikrokredit

Das Prinzip des hier vorgestellten Mikroprinzips ist einfach und in der Praxis schon sehr erfolgreich, wenn man bedenkt, dass mit durchschnittlich 6.000 Euro mehr als ein Arbeitsplatz geschaffen oder erhalten werden kann. Kleinunternehmer, Existenzgründer und kreative Start-ups, die bei Banken keine Kredite bekommen, können mit einem Mikrokredit neue Wege der Unternehmensfinanzierung gehen. Vor allem die kurze Bearbeitungszeit sorgt für ein hohes Maß an Dynamik und unternehmerischer Flexibilität. Zwar sind die Höchstbeträge mit max. 20.000 Euro eher überschaubar, Existenzgründer und kleine Unternehmen können mit solchen Summen aber schon viel bewegen. Und bei erfolgreicher Tilgung spricht nichts gegen einen Folgekredit, sodass sich eine langfristige Finanzierungsform anbietet. Dem Konzept Hilfe zur Selbsthilfe gemäß sollen Unternehmer in die Lage versetzt werden, Kapital aufzubauen und so mehr Selbstständigkeit zu erlangen. Wird der Kreditrahmen von 20.000 Euro irgendwann zu gering, so sollten nach einem überzeugenden Wachstumskurs die Chancen gut stehen, ein Darlehen zu bekommen. Mehr als abgelehnt werden kann ein Kreditantrag nicht: Da dieser Vorgang schnell von statten geht, sollten Existenzgründer diese Alternative ernsthaft in Erwägung ziehen.

Finanzierung der Existenzgründung: Alles Wichtige zum Mikrokredit kompakt zusammengefasst

- es handelt sich um eine Initiative der Bundesministerien für Arbeit und Soziales sowie für Energie und Wirtschaft

- gefördert werden insbesondere kleine und junge Unternehmen sowie Frauen und Unternehmer mit Migrationshintergrund

- eine unternehmerische Tätigkeit ist für die Gewährung eines Kredits Grundvoraussetzung

- die Mikrokredite werden in 3 Stufen bis maximal 20.000 Euro vergeben

- mit dem Erstkredit sind also keine ganz großen Sprünge möglich (in der Regel bis 10.000 Euro)

- wird der Erstkredit 6 Monate erfolgreich getilgt, kann ein weiterer beantragt werden

- die Laufzeit beträgt je nach konkreten Erfordernissen bis zu 4 Jahre

- Bürgschaften und/oder Referenzen sind bei der Kreditvergabe üblicherweise einzubringen

- es ist nicht möglich, mehrere Mikrokredite bei verschiedenen Instituten gleichzeitig zu erhalten

- eine schnelle Bearbeitungszeit sorgt für Planbarkeit und unternehmerische Dynamik

- dem Antrag für den Mikrokredit ist ein aktueller Schufa-Auszug sowie eine betriebswirtschaftliche Auswertung beizufügen

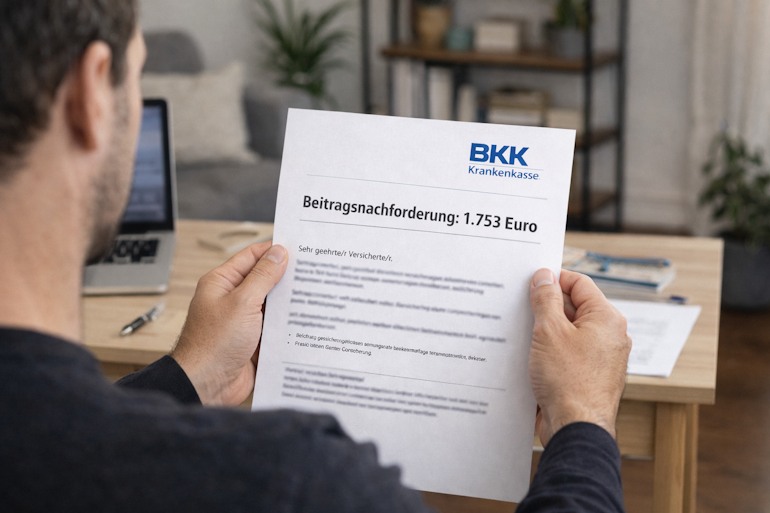

Selbstständig und gesetzlich versichert? So können Sie Nachzahlungen vermeiden

Viele Selbstständige kennen die Situation: Jedes Jahr kommt Post von der Krankenkasse. Die Beiträge werden zunächst auf Basis geschätzter Einkünfte festgesetzt. Fällt der Gewinn später höher aus, erfolgt eine rückwirkende Anpassung – Nachforderungen können die Folge sein.

Viele Selbstständige kennen die Situation: Jedes Jahr kommt Post von der Krankenkasse. Die Beiträge werden zunächst auf Basis geschätzter Einkünfte festgesetzt. Fällt der Gewinn später höher aus, erfolgt eine rückwirkende Anpassung – Nachforderungen können die Folge sein.

Doch es gibt eine Möglichkeit, Beiträge unabhängig vom Einkommen kalkulieren zu lassen und langfristig mehr Planungssicherheit zu gewinnen.