Kleinunternehmer-Rechner

Nutzen Sie unseren Kleinunternehmerrechner!

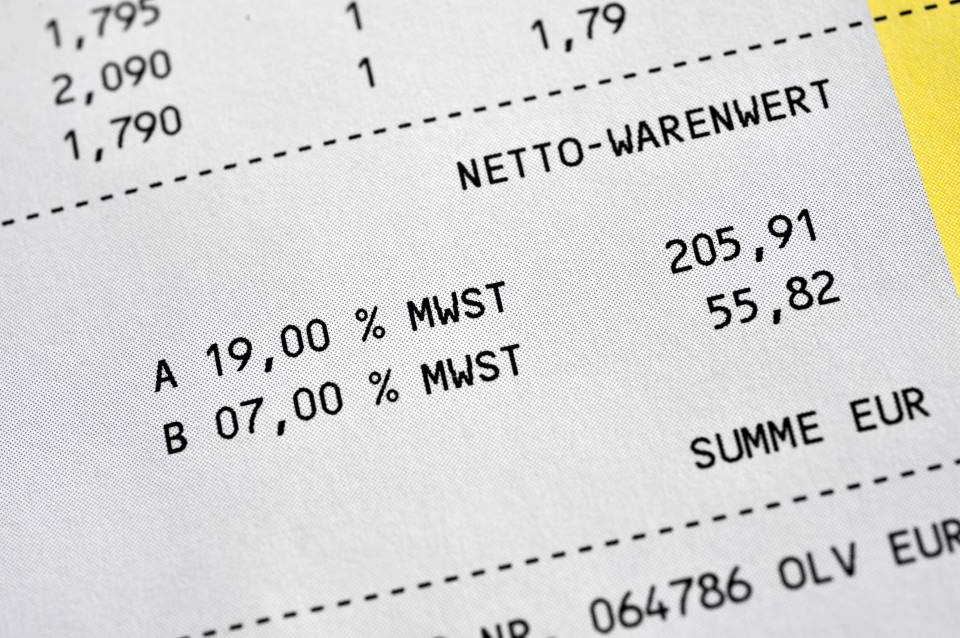

Ob Gründer oder bestehende Unternehmer – auf dieser Seite können Sie mit dem kostenlosen Kleinunternehmerrechner prüfen, ob die Kleinunternehmerregelung für Sie in Frage kommt. Diese Regelung erlaubt es, Rechnungen ohne Umsatzsteuer auszustellen, wenn Ihr Umsatz im Vorjahr 22.000 Euro nicht überschritten hat und im laufenden Jahr voraussichtlich unter 50.000 Euro bleibt (§ 19 UStG). Die Umsatzsteuerpflicht entfällt, andere Steuerarten wie Einkommen- oder Gewerbesteuer bleiben davon unberührt. Die Entscheidung zur Anwendung der Kleinunternehmerregelung wird beim Finanzamt getroffen und ist für 5 Jahre bindend. Wichtig: Bei Überschreiten der Umsatzgrenzen besteht automatisch Umsatzsteuerpflicht – das Finanzamt informiert darüber nicht gesondert. Daher sollten alle Unternehmer ihre Umsätze regelmäßig prüfen.

Lesen Sie unsere Artikel zum Thema:

Bin ich umsatzsteuerpflichtig?

Mit unserem praktischen Kleinunternehmerrechner können Sie schnell und einfach prüfen, ob Sie die Voraussetzungen für die Kleinunternehmerregelung erfüllen. Diese Regelung nach § 19 UStG bietet Selbstständigen und kleinen Unternehmen steuerliche Erleichterungen, indem sie von der Umsatzsteuer befreit werden. Weitere Informationen zur Kleinunternehmerregelung.

Nutzen Sie auch unsere weiteren Rechner:

Einkommensteuerrechner Gewerbesteuerrechner Krankenkassenrechner Abschreibungsrechner Firmenwagenrechner

Viele Selbstständige sind privat krankenversichert – warum eigentlich?

Viele Selbstständige wählen die private Krankenversicherung, weil sie in der Regel nicht an die gesetzliche Versicherungspflicht gebunden sind. Während sich die Beiträge in der GKV am Einkommen orientieren, werden sie in der PKV nach Eintrittsalter, Gesundheitszustand und gewähltem Tarif kalkuliert. Abhängig von Ihrer persönlichen Situation können sich daraus deutliche Unterschiede bei Beitragshöhe und Leistungsumfang ergeben.

Viele Selbstständige wählen die private Krankenversicherung, weil sie in der Regel nicht an die gesetzliche Versicherungspflicht gebunden sind. Während sich die Beiträge in der GKV am Einkommen orientieren, werden sie in der PKV nach Eintrittsalter, Gesundheitszustand und gewähltem Tarif kalkuliert. Abhängig von Ihrer persönlichen Situation können sich daraus deutliche Unterschiede bei Beitragshöhe und Leistungsumfang ergeben.