Diese Dinge können Selbstständige steuerlich abschreiben

Ein Selbstständiger stattet in Eigenregie seinen kompletten Arbeitsplatz aus. Er kümmert sich um Arbeitsmaterialien und Versicherungen. Er bezahlt Dienstreisen, oft zunächst aus eigener Tasche. Und er kauft auch sonst alles selbst, was er für seinen Beruf braucht. Viele Anschaffungen kann ein Selbstständiger von der Steuer absetzen. Was das genau ist, verrät dieser Ratgeber.

Diese Spielregeln sind zu beachten

Wer als Selbstständiger seine Ausgaben steuerlich geltend machen möchte, der muss zweierlei beachten:

1.) Steuerlich relevant sind nur die Anschaffungen, die auch in direktem Zusammenhang mit der beruflichen Tätigkeit stehen. Ein Beispiel: Eine Wellness-Liege ist für viele eine reine Luxus-Anschaffung. Für den Selbstständigen, der als Klangschalen-Therapeut seine Kunden auf der Liege behandelt, ist es hingegen eine geschäftlich relevante Anschaffung.

2.) Der Selbstständige kann nur die Anschaffungen steuerlich geltend machen, die belegbar sind. Ein Beispiel: Wer eine Reise unternimmt, muss nachweisen, dass es sich dabei um eine Dienstreise handelt. Nur so kann der Selbstständige die Kosten dafür steuerlich abschreiben. Bei Sachkäufen gilt dieser wichtige Tipp: Belege auf Thermopapier sollten Selbstständige schnell kopieren. Zu groß ist das Risiko, dass die Rechnung im Laufe der Zeit unleserlich und damit ungültig wird.

Welche Anschaffungen absetzbar sind, hängt in weiten Teilen auch von Ihrer Branche ab, in der Sie tätig sind. Deswegen kann es keine vollständige Liste geben, wohl aber eine Orientierung, welche Ausgabe-Kategorien steuerlich relevant sind.

Ausgaben für die Selbstständigkeit vor Ort und auf Tour

Die Kosten, die die Selbstständigkeit an einem bestimmten Ort verursacht, sind ebenso absetzbar wie die Kosten, die der Job auf Reisen mit sich bringt. Ein Beispiel: Wer ein Büro mietet, temporär Gast im Coworking-Space ist oder nur ab und an einen Meeting-Raum anmietet, der kann die Kosten dafür steuerlich geltend machen. Bei einem Home-Office-Platz berechnen Sie die Nutzung anteilig, vorausgesetzt das Arbeitszimmer erfüllt die Anforderungen der Finanzbehörden.

Unterwegs gilt: Selbst den sogenannten Verpflegungsmehraufwand – das heißt die Kosten für Essen außer Haus – kann der Selbstständige steuerlich geltend machen. In der Regel gelten hier Pauschalen. Die Fahrtkosten sind via Kilometerpauschale (in der Regel 30 Cent pro Kilometer) oder über die Quittung einer Bahnfahrkarte abzurechnen.

Ausgaben, um den Job gut und korrekt auszuführen

Der Masseur braucht Massagegel. Der Fotograf braucht seine Kamera. All das sind in erster Linie Ausgaben, die nötig sind, um den Job überhaupt auszuführen. Wer in schnelllebigen Berufen aktiv ist, wird zudem Ausgaben haben, um up-to-date zu bleiben: Fachliteratur, Fachzeitschriften oder spezielle Software bilden hier die Haupt-Kostenfaktoren. Praxistipp: Quittung aufheben und gegebenenfalls dem Finanzamt kurz erklären, worum es sich im Fachbuch mit kryptischem Namen handelt, dann lässt sich diese Investition absetzen. Auch Weiterbildungskosten können SIe steuerlich geltend machen, wenn sie beruflich relevant sind. Ein Beispiel: Eine Taucherqualifikation ist für den Urlauber auf Malta zwar eine Auszeichnung, aber nicht absetzbar. Der Tauchlehrer hingegen kann diese Zertifizierung steuerlich geltend machen.

Um erfolgreich im Job zu sein, braucht es neben einer entsprechend Qualifikation und regelmäßiger Weiterbildung auch eine starke Eigenmarke. Alle Investitionen, die dazu nötig sind, wie

- das Engagement eines Grafikers,

- die Beratung durch einen PR-Berater und

- die Herstellung von Visitenkarten, Homepage und Give-aways

sind steuerlich absetzbar. Wer einen Show-Room ausstattet, hat noch einmal deutlich mehr absetzbare Ausgaben wie etwa Mobiliar, Deko und sogar Zierpflanzen, die nur im beruflich genutzten Show-Room stehen.

Absicherungen und Mitgliedschaften kosten Geld und sind absetzbar

Bei Versicherungen und Mitgliedschaften gilt dasselbe wie für Anschaffungen: Alles, was sich um die selbstständige Tätigkeit dreht, ist absetzbar. Dazu gehören:

- Versicherungsbeiträge für berufliche Versicherungen (z.B. Berufshaftpflichtversicherung)

- Mitgliedsbeiträge für Kammer- oder Vereinszugehörigkeit (z.B. IHK, HWK, Berufsverbände)

Gleich abschreiben oder über mehrere Jahre verteilen?

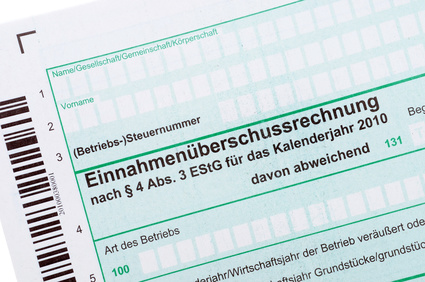

Ob Sie eine Anschaffung direkt abschreiben oder die Investition über mehrere Jahre verteilen müssen, das hängt von der Anschaffung selbst ab. Sogenannte geringwertige Wirtschaftsgüter, die weniger als 410 Euro kosten, können sie bis Ende 2017 direkt steuerlich geltend machen. Ab 2018 gelten neue Grenzen. Größere Investitionen werden über die erwartete Nutzungszeit hinaus abgeschrieben. Ein Beispiel: Ein Computer wird auf drei Steuerjahre aufgeteilt abgeschrieben. Ein Teppich, der im Büro liegen soll, wird auf acht Jahre abgeschrieben. Büromaterial, das in Summe nicht zu verachten ist, geht sofort in die Kosten. Ob eine sogenannte Pool-Abschreibung, also die Verrechnung mehrerer Posten in einem Gesamtbetrag, sinnvoll ist, prüft der Steuerberater in jedem Einzelfall.

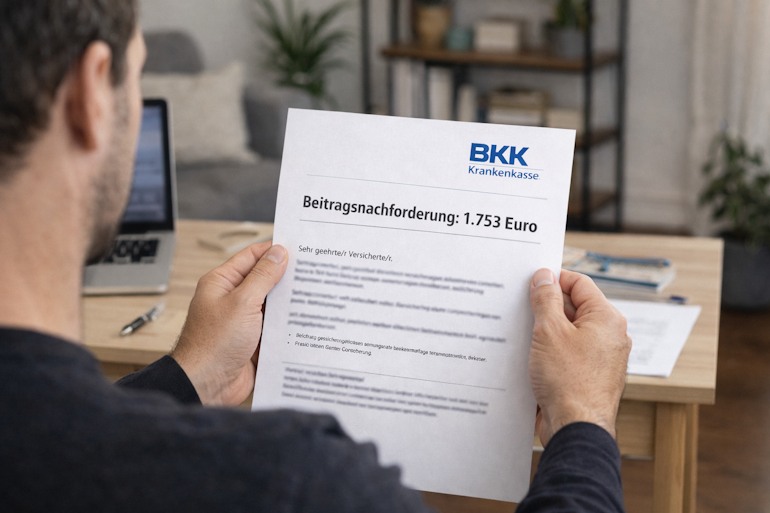

Selbstständig und gesetzlich versichert? So können Sie Nachzahlungen vermeiden

Viele Selbstständige kennen die Situation: Jedes Jahr kommt Post von der Krankenkasse. Die Beiträge werden zunächst auf Basis geschätzter Einkünfte festgesetzt. Fällt der Gewinn später höher aus, erfolgt eine rückwirkende Anpassung – Nachforderungen können die Folge sein.

Viele Selbstständige kennen die Situation: Jedes Jahr kommt Post von der Krankenkasse. Die Beiträge werden zunächst auf Basis geschätzter Einkünfte festgesetzt. Fällt der Gewinn später höher aus, erfolgt eine rückwirkende Anpassung – Nachforderungen können die Folge sein.

Doch es gibt eine Möglichkeit, Beiträge unabhängig vom Einkommen kalkulieren zu lassen und langfristig mehr Planungssicherheit zu gewinnen.