Umsatzsteuervoranmeldung - Tipps und Infos

Jede selbstständige oder freiberufliche Tätigkeit macht eine Meldung beim Finanzamt notwendig. Wer ein Gewerbe anmeldet, bekommt automatisch ein Formular für die steuerliche Erfassung. Freiberuflich Tätige müssen sich zu Beginn ebenfalls beim Finanzamt anmelden. Im Rahmen der steuerlichen Erfassung vergibt die Finanzbehörde eine neue Steuernummer. Im Zusammenhang mit dieser Erfassung durch die Steuerbehörden müssen sich die meisten Gründer zum ersten Mal mit dem Thema Umsätze und Umsatzprognosen befassen. Diese Daten sind relevant für die Umsatzsteuerpflicht.

Warum verlangt das Finanzamt Umsatzsteuer-Vorauszahlungen?

Als Unternehmer müssen Sie die Umsatzsteuer nur einmal im Jahr bezahlen. Deshalb müssen Sie jedes Jahr für das abgelaufene Geschäftsjahr eine Umsatzsteuer-Jahreserklärung abgeben. Da unterjährig – jeden Monat oder alle drei Monate – eine Umsatzsteuer-Vorauszahlung zu leisten ist, rechnet das zuständige Finanzamt die bereits geleisteten Vorauszahlungen auf die Jahressteuer an. Die Vorauszahlungen sind sowohl für Sie als Unternehmer wie auch für die Finanzbehörde eine Sicherheit. So kann die Jahressteuer nicht unerwartet Ihr Budget sprengen, da ein großer Teil der zu leistenden Steuer bereits bezahlt sein sollte. Wenn Sie monatlich oder quartalsweise Ihre Umsatzsteuervoranmeldungen korrekt ausfüllen und bezahlen, sollte im Rahmen der Umsatzsteuer-Jahreserklärung eine 0 herauskommen. Deshalb sind die Umsatzsteuervoranmeldungen (UVA) so wichtig.

Die Berechnung der Umsatzsteuer

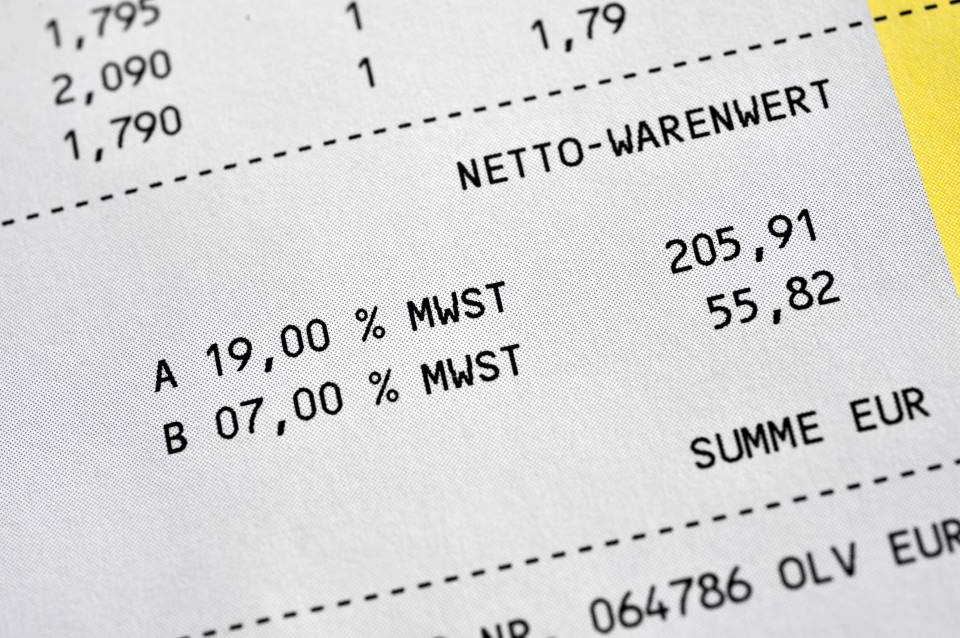

Die Umsatzsteuer, im allgemeinen Sprachgebrauch häufig auch Mehrwertsteuer genannt, steht normalerweise auf jeder Rechnung. Der aktuelle Umsatzsteuersatz beträgt 19 Prozent. Für bestimmte Leistungen, wie beispielsweise Kreativarbeiten, gilt der reduzierte Steuersatz in Höhe von sieben Prozent. Wie die Einteilung genau erfolgt, ist dem sogenannten Umsatzsteuer-Anwendungserlass zu entnehmen. Sie sind als Unternehmer dazu verpflichtet, Ihren Kunden für jede verkaufte Ware oder Dienstleistung die entsprechende Umsatzsteuer zu berechnen. Die Mehrwertsteuer, die Sie damit einnehmen, müssen Sie in Ihrer Umsatzsteuer-Voranmeldung angeben und anschließend an das Finanzamt überweisen.

Die Vorsteuer – was Sie in Anrechnung bringen dürfen

In Ihrem Unternehmen haben Sie natürlich nicht nur Einnahmen. Sie haben auch Ausgaben und Investitionen, für die Sie an andere Unternehmen Mehrwertsteuer zahlen müssen. Diese Umsatzsteuer heißt auch Vorsteuer, und das Finanzamt erstattet sie. Dabei ist es wichtig, dass die Mehrwertsteuer auf Ihren Rechnungen von anderen Unternehmen extra ausgewiesen ist. Die entsprechenden Belege müssen Sie zehn Jahre lang aufbewahren. Damit entsteht eine kurze Formel für die Berechnung der zu zahlenden Umsatzsteuer:

Eingenommene Mehrwertsteuer – gezahlte Vorsteuer = zu zahlende Umsatzsteuer

Der positive Saldo dieser Rechnung heißt Zahllast, die entsprechende Summe müssen Sie an das Finanzamt überweisen. Manchmal entsteht allerdings auch ein negativer Saldo, diesen Betrag erstattet das Finanzamt an die Unternehmen, das ist der sogenannte Vorsteuerüberhang.

Was sind ELSTER und ELSTER-Zertifikat?

Wenn Sie Steuerdaten an das Finanzamt übermitteln, erwarten Sie ein gewisses Maß an Sicherheit, weil es sich dabei um sensible Daten zu Ihrem Unternehmen handelt. Dafür gibt es das ELSTER-Zertifikat. Dabei handelt es sich um einen elektronischen Schlüssel, mit dessen Hilfe das Finanzamt ohne Zweifel feststellen kann, zu wem die eingesandten Steuerdaten gehören. Diese digitale Identifikation hat denselben Stellenwert wie eine Unterschrift und ist ein Unikat. ELSTER ist das Akronym für „ELektronische STeuerERklärung.

Um ein ELSTER-Zertifikat zu erhalten, ist ein Antragsverfahren notwendig. Da das Verfahren für die elektronische Signatur etwas langwierig und kompliziert ist, sollten Sie sich frühzeitig um eine Registrierung bemühen. Dazu gibt es ein offizielles Portal der Finanzämter.

Was hat es mit der Kleinunternehmerregelung auf sich?

„Keine Regel ohne Ausnahme“ – das gilt auch hinsichtlich der Umsatzsteuer. Bei der Umsatzsteuer bestehen drei Ausnahmen:

1. Ausnahme: Kleinunternehmerregelung

Für Existenzgründer kann die Kleinunternehmerregelung greifen. Alle Selbstständigen, die im Vorjahr nicht mehr als 17.500 Euro Umsatz erzielt haben und im laufenden Jahr das Umsatzziel von 50.000 Euro nicht überschreiten, können die Kleinunternehmerregelung in Anspruch nehmen und müssen dann in ihren Rechnungen die Mehrwertsteuer nicht gesondert ausweisen.

2. Ausnahme: Bestimmte Berufsgruppen

Es existieren verschiedene Berufsgruppen, die ebenfalls von der Umsatzsteuerpflicht befreit sind, dazu zählen, Ärzte, Physiotherapeuten, Versicherungsmakler oder Zahnärzte. Dementsprechend müssen sie auch keine Umsatzsteuer-Voranmeldung abgeben.

3. Ausnahme: Zahllast im Vorjahr unter 1.000 Euro

Wenn Ihre Zahllast im vorangegangenen Geschäftsjahr die Grenze von 1.000 nicht überschritten hat, können Sie auf Anfrage beim Finanzamt davon befreit werden, eine Umsatzsteuervoranmeldung abzugeben. Sie müssen dann lediglich die jährliche Umsatzsteuererklärung erstellen.

Tipp: Wer auf eBay oder Amazon Produkte verkauft, kann je nach Umfang seiner Tätigkeit auch als Privatperson umsatzsteuerpflichtig sein. Im Zweifel sollten Sie sich lieber selbst als umsatzsteuerpflichtig einstufen, beispielsweise wenn Sie eine Registrierung als Powerseller haben. Da es sich hier um eine rechtliche Grauzone handelt, kann es sehr schnell passieren, dass die Steuerfahndung vor der Tür steht.

Vor- und Nachteile der Kleinunternehmerregelung

Die Vorteile bei der Kleinunternehmerregelung liegen klar auf der Hand. Die Buchführung ist damit wesentlich einfacher. Die regelmäßigen Umsatzsteuer-Vorauszahlungen an das Finanzamt entfallen. Sie haben gegenüber anderen Unternehmen einen Preisvorteil, da Sie Ihre Leistungen an Endkunden günstiger anbieten können. Der Kunde spart ganz legal die Mehrwertsteuer. Dabei werden Ihre Einnahmen nicht reduziert.

Einer der wesentlichen Nachteile besteht darin, dass die Entscheidung für die Kleinunternehmerregelung für fünf Jahre bindend ist. Wer allerdings vorher bereits die Umsatzgrenzen überschreitet, muss wieder die Regelbesteuerung anwenden. Sie müssen die Umsatzgrenzen ständig kontrollieren. Im Bereich Business-to-Business kann sich die Kleinunternehmerregelung nachteilig auswirken. Sie haben geringere Umsätze und werden von potenziellen Kunden nicht als Profi betrachtet. Es entstehen Image-Nachteile. Auch Liquiditätsnachteile können auftreten, denn Kleinunternehmer sind nicht zum Abzug der Vorsteuer berechtigt.

Wie oft Sie die Umsatzsteuer-Voranmeldung erstellen müssen

In der Regel müssen Sie als Unternehmer die Umsatzsteuer-Voranmeldung jeden Monat erstellen. Dabei ist der Zehnte des Folgemonats der Stichtag. Dieser Termin stellt auch die Deadline für die Bezahlung der Umsatzsteuer dar. Am besten ist es, dem Finanzamt eine Einzugsermächtigung zu erteilen. Dann kann es erst gar nicht zu Schwierigkeiten kommen.

Tipp: Wem die zehn Tage als Frist zu kurz sind, der kann seine Umsatzsteuer-Voranmeldung unter bestimmten Bedingungen quartalsweise abgeben.

Die Steuerschuld liegt zwischen 1.001 und 7.500 Euro.

Sie haben die letzten beiden Jahre Ihre Umsatzsteuer-Voranmeldungen pünktlich abgegeben.

Sie benötigen eine Genehmigung der für Sie zuständigen Steuerbehörde. Bei dieser Genehmigung handelt es sich um eine Dauerfristverlängerung. Mit der Dauerfrist-Verlängerung haben Sie mehr Zeit, die UVA-Formulare zu erstellen und einzureichen.

Fristen für die Umsatzsteuer-Voranmeldung

In der Regel ist die Steuer am 10. des Folgemonats fällig. Wer eine Dauerfristverlängerung bekommen hat, muss jeweils spätestens zum 10. Januar, 10. April, 10. Juli oder 10. Oktober fertig sein.

Tipp: Das Finanzamt hat ein wenig Nachsicht, wenn die Umsatzsteuer-Vorauszahlungen nicht rechtzeitig eingehen. Die dreitägige Schonfrist hat zur Folge, dass erst ab dem 14. ein Säumniszuschlag zu zahlen ist.

Das ist bei der ersten Umsatzsteuer-Voranmeldung zu beachten

Wenn Sie zum ersten Mal eine Umsatzsteuervoranmeldung über das Internet an Ihr Finanzamt schicken, sollten Sie unbedingt die elektronische Variante verwenden. Dies liegt daran, dass das Finanzamt die elektronische Form verlangt.

Arten der Besteuerung: Soll-Besteuerung oder Ist-Besteuerung wählen?

Bei der steuerlichen Erfassung Ihres Unternehmens können Sie die Ist-Besteuerung beantragen. Tun Sie dies nicht explizit, stuft das Finanzamt Sie automatisch mit der Soll-Besteuerung ein. Die Ist-Besteuerung bietet den Vorteil, dass Sie erst dann Umsatzsteuer zahlen müssen, wenn das Geld tatsächlich geflossen ist und der Kunde seine Rechnung bezahlt hat. Die Soll-Besteuerung bezieht sich auf die Erbringung der Leistung. Hier müssen Sie die Umsatzsteuer an das Finanzamt abführen, unabhängig davon, ob der Kunde bezahlt oder nicht. Insbesondere für Start-ups ist die Ist-Besteuerung zu empfehlen.

Wenn Sie die Umsatzsteuer-Voranmeldung nicht abgeben …

Sollten Sie die Formulare für die Umsatzsteuer-Voranmeldung zu spät einreichen oder im Fall, dass Sie nicht rechtzeitig bezahlen, kann das Finanzamt Säumniszuschläge erheben.

Wenn Sie die Unterlagen nicht richtig ausfüllen und Ihre Angaben wesentlich von den bisherigen Meldungen abweichen, kann Ihnen eine Steuerprüfung ins Haus stehen. Natürlich nerven die monatlichen Steuererklärungen. Mit der Zeit werden die Anmeldungen routinierter.

Umsatzsteuer-Voranmeldung – praktische Tipps

Das Formular für die UVA ist lediglich zwei Seiten lang und schnell ausgefüllt. Zunächst brauchen Sie einen PC, der über einen Internetanschluss verfügt und einen aktuellen Browser hat. Im Elster-Online-Portal finden Sie unter „Anforderungen“ genaue Angaben zur Registrierung.

Um Ihre Umsatzsteuervorauszahlungen zu ermitteln, müssen Sie die Umsätze dieses Zeitraums betrachten. Meist lassen sich die Werte von Hand oder mit einer entsprechenden Software bearbeiten. Sobald Ihre Umsatzsteuerzahlung ermittelt ist, können Sie bereits die Steuern bezahlen oder Ihre Erstattung geltend machen.